Au mois d’Octobre, la ville de Shenzen (Chine) a lancé une opération de loterie avec comme lots la distribution de Yuan digital de 10 millions de Yuans sous forme de 50 000 bons de 200 yuans (25€) dans des portefeuilles dématérialisés à dépenser dans un réseau de 3389 commerçants la semaine suivante et ce dans le but de familiariser la population avec le Yuan digital. En effet, ce dernier est en phase de test depuis le mois d’Avril 2020 dans 4 villes : Shenzen, Suzhou, Xiong’an et Chengdu.

L’ambition de la banque centrale chinoise est d’être la première monnaie digitale de banque centrale sur la scène internationale afin de bénéficier de l’avantage du « premier arrivé ». La Chine a fortement réagi à l’annonce du lancement de Libra par Facebook en Juin 2019 comme de nombreux autres pays, se sentant attaqués dans leur souveraineté monétaire. En réponse, la Banque Centrale Chinois a décidé d’accélérer son projet de monnaie digitale avec un lancement à grande échelle lors des Jeux Olympiques de 2022.

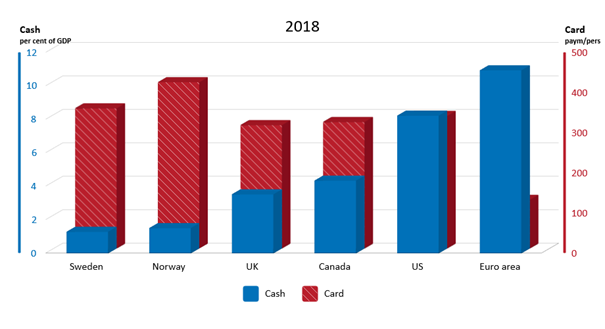

La Chine n’est pas le seul pays à sérieusement étudier l’émission d’une monnaie banque centrale digitale. La banque centrale de Suède a été une des premières à réfléchir à cette question confrontée à une baisse significative de l’utilisation de cash. Depuis, de plus en plus de banques centrales lui ont emboité le pas. Une task force dirigée par Benoît Coeuré a été créée au niveau de la Banque des règlements internationaux pour étudier la question. Une consultation vient d’être lancée par la BCE au sujet de l’Euro digital. Aux Etats-Unis, le sujet a été vivement discuté au début de l’épidémie de la COVID-19 avec le projet de lancement rapide d’un e-dollar pour permettre la distribution d’allocations directement aux citoyens selon le principe de la monnaie hélicoptère ». Finalement le projet n’a pas été retenu mais le sujet demeure sérieusement étudié. Pourquoi une telle accélération des banques centrales pour la digitalisation de leur monnaie ?

La menace venue de de la cryptosphère

Depuis le lancement du Bitcoin (BTC) en Janvier 2009, nous assistons à un foisonnement de cryptomonnaies. La capitalisation de leur marché s’élève aujourd’hui (au 19 Octobre 2020)) à quelques 355 milliards de dollars avec une part de marché de 60% pour le BTC. En novembre 2017, le Bitcoin faisait une entrée fracassante dans la cour des grands grâce à sa folle ascension sur le marché. Sa valeur de 1000$ en mars 2017 allait brièvement flirter avec les 20 000$ mi-décembre de la même année. C’est ensuite la descente aux enfers pendant toute l’année 2018 avec un cours qui atteint au plus bas les 3500$ en novembre 2018. Cet épisode lui attirera les foudres. Certains comme Warren Buffet ou bien Jaime Damon y voient la réalisation de leur prédiction : le BTC est une « arnaque » et ne survivra pas. Comment une monnaie qui ne repose sur « rien » peut-elle sérieusement envisager de prospérer ? Trois ans après cette descente aux enfers, le BTC est toujours là, plus vivant que jamais. Il a même connu une phase de rebond importante depuis mai 2020, surfant sur les 10 000$ avec malgré tout une forte volatilité.

Le BTC a été conçu par Satoshi Nakamoto – sans doute un nom inventé représentant un groupe de développeurs – comme une monnaie « pair à pair » décentralisée dont la production est déterminée par un algorithme avec une limite finie établie à 21 millions qui devrait être atteinte en 2040. La revendication de ce projet est de créer un système monétaire alternatif où la production monétaire ne peut être altérée par la décision humaine, afin de lutter contre les maux qui ont produit la crise de 2007, à savoir une production de crédits incontrôlée par les banques commerciales avec l’assentiment des banques centrales. La valeur du BTC dérive de ses services : un paiement hautement sécurisé – grâce à l’utilisation de deux clefs de sécurité – et sans intermédiaire donc à faible coût et rapide – 10 minutes, le temps de validation de la transaction.

Etant donné la décentralisation de son architecture, les transactions en BTC se font en dehors du circuit habituel et se dispensent à la fois des banques et des banques centrales mais aussi du gouvernement. Le BTC a donc bien une valeur à défaut d’être indexé sur une matière première ou des titres d’Etat. Le BTC est une alternative attractive pour tout individu résidant dans un pays où l’instabilité monétaire règne et/ou sous régime de contrôle des capitaux.

Malgré sa volatilité, le BTC demeure un moyen de protéger ses avoirs. En outre, depuis son envolée de 2017, le BTC est apparu comme un véhicule d’investissement risqué attractif dans un contexte de taux d’intérêt faibles voire négatifs. Etant donné son offre limitée, il est par nature déflationniste. Par conséquent, il vaut mieux le détenir que l’utiliser dans les transactions contrairement à son dessein initial. Malgré la taille modeste de son marché – environ 215 milliards de capitalisation (selon le cours du jour 19/10/2020) – à comparer aux 1 700 milliards de dollars en circulation, le BTC semble s’être institutionnalisé, il existe des contrats futurs sur le BTC. Le nombre d’adresses en BTC détenant plus d’1 BTC s’élève à 800 000, ce nombre était de 20 000 en 2010.

Le BTC comme la multitude d’autres cryptomonnaies comme Ethereum, Tether, Ripple, Bitcoin Cash… continuent leur développement mais ne constituent pas une menace sérieuse pour le système existant étant donné la faible part de marché qu’ils représentent. Les autorités de régulation les surveillent en raison de leur volatilité, du risque auquel ils exposent les investisseurs étant donné qu’ils échappent en partie à leur contrôle et peuvent participer au blanchiment d’argent à l’évasion fiscale.

La puissance de frappe du réseau Facebook : la menace LIBRA

Il en est tout autrement pour la LIBRA de Facebook dont le projet a été dévoilé en Juin 2019. Dans sa version originale, LIBRA était conçue comme une monnaie stable indexée sur un panier de monnaies – dollar, euro, pound, yen, dollar de Singapour – et a provoqué immédiatement une levée de boucliers de la part des gouvernements qui se sont sentis menacés par la puissance du réseau de Facebook. LIBRA prend le contrepied de projet de monnaie comme le BTC en ne proposant pas une alternative radicale au système existant mais une monnaie globale promue par un acteur avec un réseau de taille mondiale. Les gouvernements ont perçu immédiatement une attaque à leur souveraineté monétaire si jamais le projet LIBRA rencontrait l’adhésion des quelques 2,7 milliards d’utilisateurs de Facebook. Face à l’hostilité des gouvernements, la dernière version de la LIBRA publiée en Avril 2020 s’articule autour de deux propositions :

- Une monnaie stable 100% indexée sur la monnaie locale lorsque la monnaie locale est également disponible en version digitale

- Une monnaie stable globale comme dans sa version initiale indexée sur un panier de monnaies lorsqu’il n’y a pas de monnaie locale digitale disponible.

Mark Zuckerberg a bien conscience que pour remporter la bataille de l’adoption, il faut qu’une crypto-monnaie soit encore plus facile d’utilisation que la monnaie qu’ils utilisent dans leur quotidien ce qui passera sans doute par un programme d’encouragement avec des prix réduits en LIBRA. Néanmoins, assurer la stabilité de la valeur de la LIBRA n’est pas sans coût : il faut maintenir des réserves dans la monnaie locale, ou dans les monnaies constituant le panier selon la version de la LIBRA disponible. Ces réserves seront gérées par une institution, la Réserve LIBRA et seront détenues sous forme de comptes de dépôts dans différents établissements bancaires et de portefeuilles de titres souverains. La LIBRA est une cryptomonnaie dans la mesure où elle repose sur une blockchain (NOVI).

En revanche contrairement au BTC elle agit avec permission, ce qui signifie que la validation des transactions est effectuée uniquement par des participants autorisés, membres de l’Association LIBRA. Cette architecture est différente de la conception ouverte du BTC où tous les membres du réseau assurent son bon fonctionnement. La publication du projet en Juin 2019 a suscité une opposition véhémente de la part des Etats redoutant la force de frappe du réseau de Facebook qui, couplée à la stabilité de la valeur pourrait remporter l’adhésion du public.

La monnaie banque centrale pour lutter contre la baisse du cash

Conscients des effets de réseau important qui caractérisent un système de paiement, les autorités monétaires ne pouvaient laisser le terrain de la monnaie 3.0 totalement libre d’autant que l’utilisation de la monnaie traditionnelle sous forme de cash a tendance à diminuer dans certains pays Européens, la Suède en particulier.

Source: Payments in Sweden 2019, Published: 7 November 2019, Sveriges RiksBank

Cette concurrence de projets disruptifs a comme mérite de pousser les Etats dans une réflexion poussée sur le lancement d’une monnaie banque centrale digitale qui pourrait précipiter la fin du cash. La banque centrale chinoise est la plus avancée dans ce projet. Un tournant historique ! Elle estime que c’est une opportunité inédite pour détrôner le dollar dans son rôle de monnaie internationale. La monnaie chinoise est pour le moment faiblement internationale : sa part de marché est inférieure à 2%. Son premier pas sur la scène internationale s’est fait à travers son introduction dans le DTS du FMI en 2016 comme 5ème monnaie composant le panier.

La banque centrale chinoise ne craint pas la concurrence technologique des acteurs privés. Elle détient le plus grand nombre de brevets dans ce domaine (pas moins de 130). Pourtant sa monnaie digitale est une monnaie numérique 2.0 et non une cryptomonnaie 3.0. Elle fait donc le pari que les utilisateurs finaux préfèreront une monnaie 2.0 souveraine à une monnaie 3.0 gérée par une entité privée… Un pari audacieux vu la vitesse d’innovation dans ce domaine !